私募股权基金税收政策的实践与展望*

时间:2023-02-27 14:45:05 来源:柠檬阅读网 本文已影响 人

◆马蔡琛 ◆龙伊云

内容提要:我国私募股权基金发展迅速,但缓解中小企业融资约束、促进经济增长的作用仍未完全发挥。恰当的税收优惠政策对私募股权基金发展具有重要的激励和引导作用。各国私募股权基金税收激励的共性规律体现为:合理的税收优惠条件、多种优惠形式的组合以及广泛的受益群体。结合我国私募股权基金实践现状,文章提出厘清私募股权基金税收优惠政策、平衡不同组织形式的税负差异、采用多种税收优惠方式、扩大税收优惠受益主体等建议。

私募基金通常投资于高科技企业,投资失败率较高,但成功之后能够推动相关产业的发展,具有一定的正外部性,若缺少政策干预就可能会出现投资不足的情形。截至2021年底,我国私募股权和创业投资基金规模达到12.79万亿元,位居世界第二①参见私募基金行业数据.https://www.amac.org.cn/researchstatistics/datastatistics/privategravefundindustrydata/.(2021-12-30)[2022-04-17].,但主要投资行业仍为资本品与房地产②参见《中国私募股权投资基金行业发展报告(2021)》(精华版).https://www.amac.org.cn/researchstatistics/report/zgsmjjhybgfz/202109/t20210923_12980.html.(2021-09-23)[2022-04-08].,缓解中小企业融资约束、促进经济增长的作用仍未完全发挥。国际经验证明恰当的税收优惠政策对私募股权基金具有重要的激励和引导作用。

税收政策对私募股权基金的影响研究起源于美国。1978年、1981年美国两次降低了资本利得税税率,但1986年的《税收改革法条》(Tax Reform Act of 1986)又提高了企业所得税边际税率。为了探究政策实际效果,研究者开始分析资本利得税、所得税对私募股权基金筹资规模以及投资数量的影响。主流观点认为,较低的税率可以促进私募股权基金的发展。例如,Holcomb et al.(2020)与Groh和Wallmeroth(2016)分别从资本利得税与公司所得税的角度进行了实证研究,发现税率的降低能够促进私募基金的发展。但也有不同观点认为,尽管资本利得税的降低能够促进私募基金发展,但刺激作用相对较弱或不是主要原因(Poterba,1989;

Gompers et at.,1999)。

21世纪以来,私募股权基金发展迅速、跨境投资规模逐年增大、投资结构日益复杂。越来越多的政府意识到私募股权基金在促进创新创业方面的重要作用,出台了多种税收优惠举措。为了探究这些举措和变化究竟有何影响,相关研究范围逐渐扩大,研究对象更加精确,主要体现在以下三个方面:一是在研究视角上逐渐从宏观拓展到微观,关注税收政策对投资者以及创业者决策的影响。对投资者而言,税收政策将影响投资风险、投资成本以及投资回报率,从而直接作用于私募基金的供给方(Keuschnigg和Nielsen,2003)。对创业者而言,较高的税负会降低其创业倾向,减少其对风险投资的需求(Bonini和Alkan,2012)。也有部分研究持不同观点,如Dias和Macedo(2016)指出,税收对私募股权基金供给和需求方面的影响较小,但税收优惠政策可以减轻私募股权基金面临的其他障碍。二是税收政策工具的范围逐步从税率降低扩大到税收抵免、亏损弥补等多种手段。通过对各国税收政策的具体分析,研究者发现税收优惠政策并不一定总能促进私募股权基金发展。譬如,加拿大的一项税收工具反而导致了风险投资总量的减少①加拿大出台的劳动赞助的风险投资基金(LSCVV)是一项税收驱动工具,高额的税收优惠极大地促进了LSCVV的发展,但由于其挤出作用太强,反而导致全国风险投资总量的减少。参见Cumming,D.J.,MacIntosh,J.G.Crowding Out Private Equity:Canadian Evidence.Journal of Business Venturing,2006,(5).,美国的一些州级税收优惠政策甚至沦为私募基金套利的工具②参见Howell,S.T.,Mezzanotti,F.,Financing Entrepreneurship through the Tax Code:Angel Investor Tax Credits.NBER Working Papers,2019,(1).。三是开始对私募股权基金的避税行为及其影响进行研究。Marian(2016)发现私募基金中的大部分利润不被征税,其避税行为给地方政府带来了负外部性。但一些研究显示,经合组织(OECD)出台的税基侵蚀和利润转移(BEPS)政策能够在一定程度上阻止企业的避税行为(Joshi,2020)。

国际上关于这一问题的研究角度比较多样,研究对象多以直接税为主。我国相关研究起步较晚,但随着私募股权基金迅速发展,研究也在不断推进。早期研究重点为国际经验对我国的启示,如黄凤羽(2004)、王晓津(2005)等。马蔡琛等(2015)结合各国实践,提出税收优惠政策的三条基本原则,即避免经济性重复征税、以直接税作为主要激励、结合国情明确激励目标。在《合伙企业法》实行后,考察有限合伙制私募股权基金的税务处理以及现行税制的优劣成为研究热点(王潇和王胜铎,2018)。近些年为激励风险投资,中央与地方出台了一些税收优惠政策,因此相关政策的实施效果也成为关注重点,但其研究尚未得出一致结论。王江琦等(2012)指出,税收政策对风险投资无显著影响。高正平等(2014)提出,区域性税收优惠政策反而不利于提升区域风险投资占比。李炳财(2021)、彭涛等(2021)的实证研究则认为,现有的税收优惠政策不仅鼓励了私募股权基金发展,还对促进创新创业投资具有导向作用。这些研究结果的差异可能是由于选择的样本以及研究方法不同导致。

私募股权基金与以往的金融媒介在投资架构以及组织模式上有着显著不同。为支持其发展,各国或通过各种法条对不同组织形式的私募基金做出特别规定,或出台专项税收优惠计划。

(一)不同组织形式之税收规定的比较分析

目前国际上常见的企业组织形式有公司型、合伙型以及契约型三种。尽管一些国家也为私募股权基金专门定制了特殊的组织形式,但仍可视作上述三种形式的变体。例如,卢森堡为私募股权基金提供了六种组织形式,分别是私人有限责任公司(SARL)、公共有限责任公司(SA)、公共公司(SAS)、股份有限合伙企业(SCA)、一般有限合伙企业(SCS)、特殊有限合伙企业(SCSp)③参见Géradin,B.Structuring and Financing Private Equity and Venture Capital Transactions in Luxembourg.The Journal of Investment Compliance,2021,(4).。但归根结底,这六种组织形式不过是有限合伙制以及公司制两种形式的变体,根据是否具有法人地位以及是否公开上市等特点进一步细分而成。

契约制私募股权基金通常是指资金管理人、基金托管人和基金持有人之间根据信托契约来确立相互之间的权利和义务关系,并通过发行受益凭证来募集的基金。国际上一般不将其视为纳税实体,通常规定由投资者就其所得自行缴纳资本利得税与所得税。一些国家为了鼓励发展契约信托型的私募股权基金,针对这一形式制定了特殊法规。如英国的《风险投资信托法》规定,信托型私募股权基金投资者出售份额所得的收益免征资本利得税①参见Tax Relief for Investors Using Venture Capital Schemes.https://www.gov.uk/guidance/venturecapital-schemes-tax-relief-for-investors.(2021-07-07)[2022-04-06].。

有限合伙制是目前国际上多数私募股权基金的组织形式。多数国家将有限合伙制私募股权基金视为“税收透明体”,仅对投资者个人收益征收所得税。在爱尔兰,有限合伙企业的合伙人需自行承担投资收益或损失。瑞士有限合伙企业的合伙人需要就其所得自行缴纳所得税与资本利得税②参见Venture Capital Law in Switzerland.https://www.hg.org/legal-articles/venture-capital-law-inswitzerland-28405. (2022-01-13)[2022-05-03].。

公司制私募股权基金通常会被视为纳税实体,需要在基金层面就投资收益缴纳公司所得税。但为了避免双重征税,多数国家都会出台相应的免税措施。例如,荷兰就对符合规定的居民投资企业免征企业所得税③参见What Tax Incentive Schemes Exist to Encourage PE/VC Investment?.https://uk.practicallaw.thomsonreuters.com/3-525-3665?contextData=(sc.Default)&transitionType=Default&firstPage=true.(2019-01-01)[2022-05-03].。新加坡则通过提供多种税收优惠计划来避免双重征税,凡是由新加坡基金经理管理或者作为本地纳税人的私募股权基金都可以享受一定的税收减免④参见Lin,L.Private Equity in Singapore.NUS Law Working Paper,2019,(1).。但也有一些国家将公司制私募股权基金与普通公司区分开来,不将其视为纳税实体,适用特殊的税收政策。例如,印度的私募股权基金无论以何种组织形式成立,均在基金层面免税,相关税收由投资者直接纳税⑤参见A Closer Look at Taxation of Private Equity and Funds in India.https://www.internationaltaxreview.com/article/b1x22d6ng23vpc/a-closer-look-at-taxation-of-private-equity-and-funds-in-india.(2022-03-08)[2022-05-07].。

契约信托制与有限合伙制私募股权基金不受双重征税的影响,且受到的监管较少,投资决策更加自由。但自行纳税的方式可能会使投资者面临较高的所得税边际税率。且契约信托制对金融市场监管机制要求较高,因此在一些公司所得税税率较低且有较完善的避免重复征税机制的国家,公司制私募股权基金仍有较大的吸引力。

(二)各国税收优惠政策的经验与启示

在各国实践中,私募股权基金较发达的国家均为其设立了专项税收优惠措施。而税收优惠政策的限制条件、具体优惠内容以及受惠主体的普遍性,决定了其优惠力度与实施效果。综合各国实践,发现成功的税收优惠政策主要呈现这样几个特点:

1.合理的税收优惠限制条件

一方面,合适的税收优惠政策需要在激励效果与财政收入、税负公平之间保持一定的平衡。若限制条件较多,那么较多的企业难以享受优惠,政策实施效果就会大打折扣。1992年以色列出台了私募基金激励计划Inbal,其效果不佳的一个重要原因就是限制条件过多⑥参见Avidor,J.Building an Innovation Economy:Public Policy Lessons from Israel.Social Science Electronic Publishing,2011,(1).。若限制条件较少,则可能导致财政压力较大;

或加剧税负不公,导致民众不满以及避税行为。一直以来,美国较低的长期资本利得税政策极大地促进了私募股权基金的发展,但也被诟病扩大了贫富差距,故2017年美国将长期资本利得税优惠政策限制条件中的“最低持有年限”延长至三年⑦参见Marples,D.J.Taxation of Carried Interest. Congressional Research Service,2020,(2).。

另一方面,税收优惠政策的限制条件可以体现政策制定的初衷,多投资、长投资、投资于中小企业或者高科技企业是各国共有的趋势。常见的限制条件包括投资于特定的企业、最低投资持有时间、最低投资金额、基金规模等。例如,为了鼓励长期投资于特定类型的企业,日本2008年修订后的《天使投资税制》规定,只有投资于创立时间10年以下、研究开发资金比例高的非上市风险公司才能享受税收抵扣优惠①参见薛 薇:《日本“天使税制”及其启示》,《全球科技经济瞭望》,2015年第1期。。印度尼西亚于2018新出台了一项对居民企业的税收优惠计划,投资于中小企业且持有投资时间不超过10年的风险投资企业,其所获红利免税②参见Industry-specific Incentives.https://country.eiu.com/article.aspx?articleid=1670667350.(2021-01-01)[2022-05-07].。

2.多种税收优惠形式的组合

除基本的税收规定外,税收优惠计划也是激励私募股权基金发展的重要因素。按照税收负担要素构成,可以将税收优惠方式分为税率式、税基式、税额式与递延式。税率式优惠征管较为简单,但仅有盈利企业能够享受。税基式优惠则能直接将企业的税收利益与投资行为联系起来,调节引导作用更强。这两种优惠形式均能直接减少纳税金额,有效刺激投资需求,但财政收入也将受到影响。相比之下,税额式优惠通常设置上限,对财政影响较小,但不利于鼓励大型的投资项目。递延式的税收优惠符合私募股权基金投资周期长的特点,但对税收征管提出了较高的要求。

实践中,各国通常根据具体国情出台多种税收优惠政策,既加强了政策的针对性,还保证了相应的财政收入。以英国为例,《种子企业投资计划》(Seed Enterprise Investment Scheme)允许投资者的亏损抵减应纳税额,以减少税基。但为了防止利用此计划进行税收套利,同时规定若进行亏损抵减,其税收优惠计算的基础也要相应变化。2015年英国宣布降低公司所得税,属于税率式优惠③参见Corporate Tax to 1% in 2020.https://www.gov.uk/government/publications/corporation-tax-to-17-in-2020/corporation-tax-to-17-in-2020.(2016-03-16)[2022-04-25].。《企业投资计划法案》(Enterprise Investment Scheme)则是税额式优惠与递延式优惠的结合。该法案规定,符合条件的投资者可以享受最高限额为15万英镑的所得税减免,如果投资者将所得用于再投资,则每年可按最高10万英镑递延纳税④参见Tax Relief for Investors Using Venture Capital Schemes.https://www.gov.uk/guidance/venture-capitalschemes-tax-relief-for-investors.(2021-07-07)[2022-04-06].。通过上述多种优惠方式组合发力,英国政府用较低的成本达到了较好的激励效果,私募股权基金迅速发展壮大。

3.广泛的受益群体

首先,税收激励政策对私募股权基金的各利益相关主体均给予了一定的税收优惠。私募股权基金相关主体主要包括投资者、被投资企业以及私募股权基金管理方。土耳其为商业天使投资者提供了较大力度的所得税优惠,若符合条件,商业天使投资者可以按照其持有的土耳其居民企业股份的75%享受所得税税前抵扣⑤参见Teker S,Teker D. Venture Capital and Business Angels:Turkish Case.Procedia - Social and Behavioral Sciences,2016,(6).。韩国为科技型企业提供多种税收减免,包括技术开发准备金制度、技术及人才开发费税金减免制度和新技术开发产品免征特别消费税制度⑥参见杨志安:《韩国技术创新的税收政策及启示》,《税务研究》,2004年第1期。。新加坡规定,风险投资基金管理公司来自管理费和红利部分的收入,可以最长免税10年⑦参见Koh,J.,Lee,J.The Increasing Popularity of Private Funds.Journal of Investment Compliance,2020,(1).。

其次,为增强本国私募股权行业的吸引力,一些国家还为外资提供了慷慨的税收优惠。卢森堡对国内外投资者均提供了广泛的税收豁免政策,例如居民企业利息收入免税,非居民投资者退出时所获资本利得免税,转让或者发行股份时不征收印花税等⑧参见Géradin,B.Structuring and Financing Private Equity and Venture Capital Transactions in Luxembourg.The Journal of Investment Compliance,2021,(4).。新加坡规定符合条件的离岸基金可以享受股票、股票证券、衍生品等投资收益免税待遇⑨参见Koh,J.,Lee,J.The Increasing Popularity of Private Funds.Journal of Investment Compliance,2020,(11).。澳大利亚早在2002年就推出风险投资有限合伙(Venture Capital Limited Partnership)计划,旨在鼓励外国实体在澳大利亚进行风险资本投资,规定满足条件的有限合伙人可以享受资本利得税免税待遇①参见Barkoczy,S.,Wilkinson,T.Establishing a Comparative Framework of Tax Incentives for Start-Up Investors.SpringerBriefs in Law,2019,(1).。

综上,在制定私募股权基金税收激励政策时,需要结合本国金融市场和监管制度进行具体分析,既不能造成太大的财政压力,也要保证有较多的受益对象。成功的税收优惠政策通常都是利用多种优惠形式组合发力,让多数群体都能享受一定的优惠,而不是仅让少数群体享受大部分优惠。

我国私募股权基金起步较晚,但发展迅猛。在这一过程中,各级政府出台的财税支持政策功不可没。但在经济高质量发展的新要求下,相关财税激励政策仍有进一步拓展的空间。

(一)我国私募股权基金税收政策的实践

我国对三种主要组织形式之私募股权基金的税收规定,与国际通行的做法大致相同。主要区别体现为以下两点:一是目前的合伙企业法规定,合伙人在缴纳企业所得税时,不得用合伙企业的亏损抵减其盈利,且合伙企业亏损不能结转,这会导致有限合伙制私募股权基金出现亏损时,需要自行承担相应亏损并就投资所得缴纳税款。二是目前尚无专项法规避免公司制的经济性双重征税问题,但企业所得税法中规定“符合条件的居民企业之间的股息红利分配所得可以免税”,在一定程度上缓解了双重征税问题。

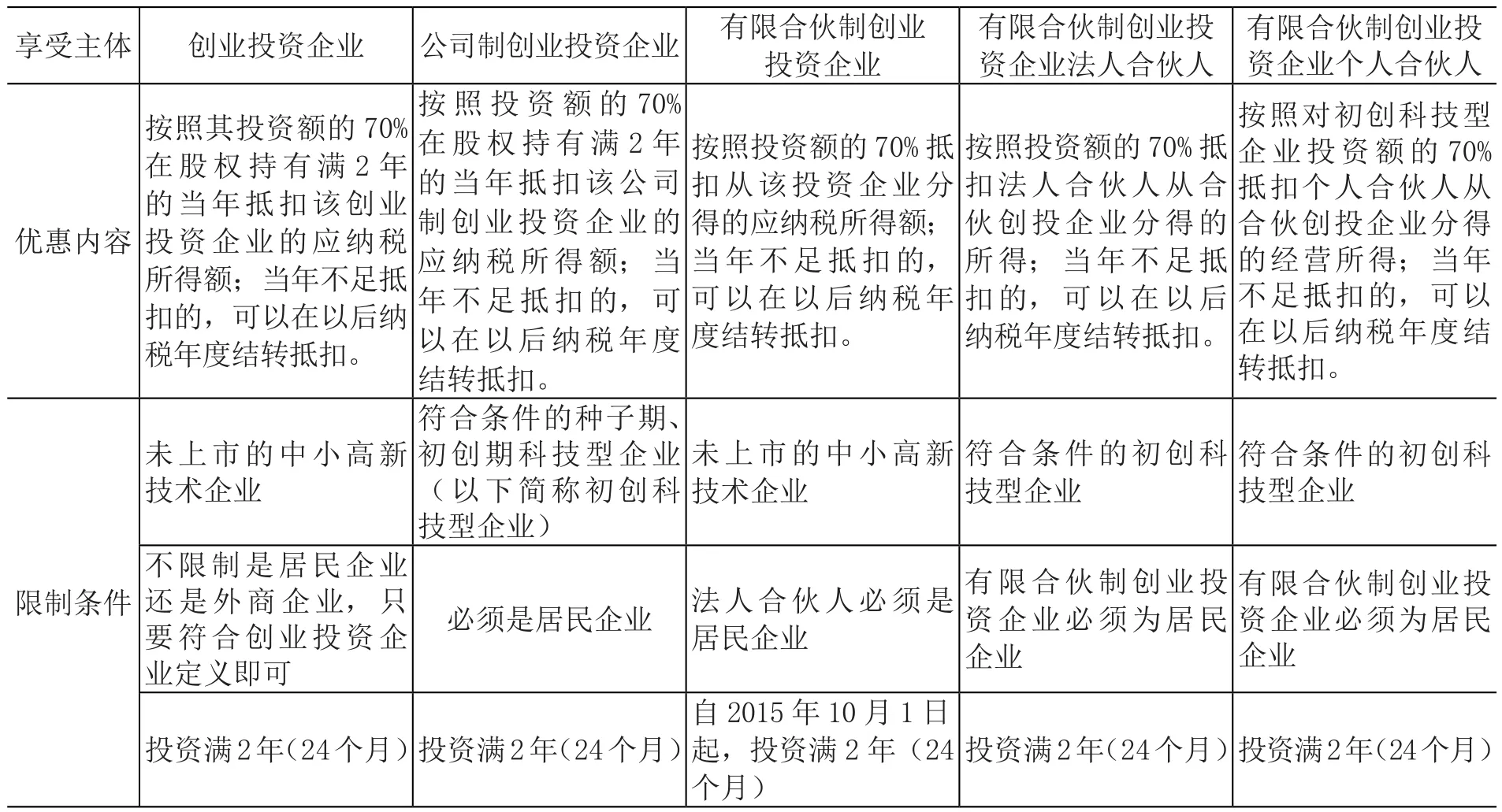

目前的税收优惠政策可以分为全国性与区域性两种。对私募股权基金的全国性税收优惠政策整理如表1所示。从政策限制条件来看,“投小、投早、投科技”是政策倾向;

从税收优惠形式来看,税收抵免为主要形式;

从税收优惠受益人来看,大部分政策仅限于居民企业。需要注意的是,目前已出台的全国性税收优惠政策主要针对的是创业投资企业,但创业投资仅为私募股权基金的一种特殊形式。此外,我国还为不同发展阶段的企业定制了多种税收优惠政策,如成长期的企业若符合条件,可以享受研发费用加计扣除和固定资产加速折旧等优惠;

成熟期的特定企业可以享受增值税即征即退、所得税按15%纳税等优惠,但这些针对企业的税收优惠能否提高对私募股权投资的需求,仍有待实践的检验。

表1 全国性税收优惠政策整理

相比之下,区域性的税收优惠形式则较为多样。例如,在海南注册并符合条件的企业和个人可以享受所得税税率最高均为15%的优惠。此外,自2020年1月1日至2024年12月31日,在海南自贸港设立的金融服务业新增境外直接投资取得的所得可以免征企业所得税①参见《关于海南自由贸易港企业所得税优惠政策的通知》(财税〔2020〕31号)与《关于海南自由贸易港高端紧缺人才个人所得税政策的通知》(财税〔2020〕32号)。。对公司制私募股权基金而言,若能享受该税收优惠,则税负至少可以减轻10%。而对私募基金管理人而言,该项政策更是一个重大利好,因为目前我国管理人所得附带收益的纳税规定尚未明确。在北京、天津、武汉等地区,附带收益可以作为“红利、利息和股息”收入按20%缴纳个人所得税,但在上海、南京、深圳等地区,附带收益则需要作为“个体工商户生产经营所得”适用5%~35%的税率。若附带收益为100万人民币,则在海南和上海的税负差异约13%。

(二)我国私募股权基金税收优惠政策的拓展空间

1.明确已有税收规定的模糊之处

一些走访调研显示,现有税收优惠政策概念的模糊成为政策推行的阻力,例如“基金管理公司”究竟是指基金公司还是普通合伙人,“高管”是否包括基金管理团队,这些问题在相当程度上影响了税收优惠政策的实施效果②参见陈苗苗,谢沛善:《广西股权投资机构税负分析与税收优惠政策研究》,《广西财经学院学报》,2020年第3期。。

此外,现有法规未明确附带收益以及合伙企业的性质,导致各地执行差异较大。例如,按照企业所得税法规定,合伙企业不属于居民企业,法人合伙人所得到的股息红利收入按规定不应免税,但实践中,北京、深圳、重庆等部分地区对此采取免税措施③北京2009年发布的京金融办5号文件中规定,合伙制股权基金从被投资企业获得的股息、红利等投资性收益,属于已缴纳企业所得税的税后收益,该收益可按照合伙协议约定直接分配给法人合伙人。。另一典型案例则是关于合伙型私募股权基金是否需要缴纳印花税的争议。尽管国家税务总局官网回复中认为不应该纳税④参见《合伙企业收到合伙人的出资额,是否需要缴纳资金账簿印花税?》.http://www.chinatax.gov.cn/chinatax/n810356/n3255681/c5168928/content.html.(2021-09-08)[2022-05-30].,但由于该回复并未以法规或规章的形式确立下来,在实践中各地做法不一。安徽、江苏、陕西、深圳等地认为,由于合伙企业出资不计入“实收资本”和“资本公积”,因此对有限合伙企业免征印花税⑤根据各地税务机关观点整理,来自其官网留言回复内容。。但湖北、厦门、芜湖、广州等地则认为,会计科目并不改变经济实质,因此合伙人出资额也需要缴纳印花税。我们认为,合伙制企业原则上属于“税收透明体”,并非纳税实体,因此成立时不应当缴纳印花税。

2.平衡不同企业组织形式的税负

目前对契约制、公司制、有限合伙制私募股权基金有不同的监管规定以及税务处理规定,且三种不同组织类型的私募股权基金税负差异较大,对投资人以及管理人决策产生较大影响。

首先,目前有限合伙制企业并没有完全贯彻穿透原则。不仅亏损无法穿透,而且法人投资者从合伙企业分得的股息红利收入也难以免税。相较于直接投资,法人合伙人通过有限合伙制私募股权基金进行投资反而税负更重,不符合税收中性原则的要求。因此,若投资出现亏损时,有限合伙型企业将承担较重的税负。

其次,公司型的私募股权基金需要先就公司所得按25%税率缴税,而将利润分给自然人投资者后,自然人投资者还需缴纳20%的个人所得税,这样对个人而言实际承担了很高的税率。

3.加大私募股权基金的税收优惠力度

与国内其他类似金融产品相比,对私募股权基金税收优惠力度稍显不足。早在2008年,证券投资基金从证券市场中取得的收入就享受免税待遇①参见《关于企业所得税若干优惠政策的通知》(财税〔2008〕1号)。。2021年出台的政策则规定,对于符合条件的基础设施领域不动产投资信托基金(REITs),其资产重组阶段与企业自持部分所得税均免税,转让阶段还可以递延纳税②参见财政部税务总局公告2022年第3号:《关于基础设施领域不动产投资信托基金(REITs)试点税收政策的公告》。。但就私募股权基金而言,目前全国性税收优惠政策大多仅针对创业投资企业,而截至2021年底,创业投资规模仅占总私募基金投资规模的11.7%③参见私募基金行业数据.https://www.amac.org.cn/researchstatistics/datastatistics/privategravefundindu strydata/.(2021-12-30)[2022-04-17].,余下的大部分私募基金难以享受到更多的税收优惠。

第一,全国性的税收优惠措施以税收抵免为主,形式较为单一。虽然地区性的税收优惠政策包括税收抵免与税收返还等,但区域性优惠政策通常有较强的地理局限性与时效性,且不利于跨地区投资业务的开展,也导致区域间税负不公。与之相比,全国性的税收优惠措施能够增强不同地区之间的连接,时效性与普惠性都更强。

第二,私募股权基金亏损难以在税前弥补。日本与英国均允许投资损失在税前抵减④参见Institute for Advanced Studies. Effectiveness of Tax Incentives for Venture Capital and Business Angels to Foster the Investment of SMEs and Start-ups.Directorate General Taxation and Customs Union,European Commission, 2017:17.,从而为企业分担投资风险。但在我国,有限合伙制私募股权基金成为亏损截留的主体,投资者需要自己承担损失。而公司制私募基金亏损跨期抵减仅有5年,退出获得收益时,其前期投资亏损难以完全抵减。私募股权基金前期投资大多用于支持企业研发,难以获得收益。即使投资企业成功IPO也不一定能盈利。例如2018年小米公司在港交所成功IPO,但由于一上市就破发,故其D轮以后的投资者均有不同程度的亏损,个别投资者表示对小米公司的投资大约浮亏在35%左右⑤参见《豪赌小米千亿美元估值投资者高价入局等待“解套”》.https://baijiahao.baidu.com/s?id=160564946763 2661638&wfr=spider&for=pc.(2018-07-11)[2022-5-7].。允许私募股权基金亏损在税前抵减不仅能分担其投资风险,还能鼓励前期研发投资,促进创新创业活动。

第三,税收优惠政策的受益对象较少。从利益相关者角度进行分析,全国性的税收优惠举措尚无对基金管理团队的激励计划,而地区性的高管奖励和落户补贴等也并非税收优惠政策。若根据投资来源进行区分则不难发现,现有的税收优惠政策大多只适用于境内企业,对于外资私募股权基金缺乏更加明确的条款规定。对于境外投资人,尽管现有的各项法规已对外商投资有一定的优惠,例如外商投资企业不用缴纳城建税及教育费附加,且外国投资者从外商投资企业取得的利润,免征预提所得税。但与新加坡等国相比,税收优惠力度仍显不足。

(一)厘清私募股权基金税收规定

首先,要对现有规定中的模糊之处进行明确规范,如明确附带收益以及合伙制私募股权基金的性质等。在私募股权基金投资结构日益复杂、税收征管智能化的新形势下,为保证新出台政策的实操性,可以先向社会广泛征求意见,收集整理实务中出现的疑问,对争议之处进行辨析,通过国家税务总局发文公告的形式统一各地区做法,从而保证税务征管的效率和公平。

其次,整理规范各地区已有的税收政策,发布更具备指导性的税收优惠手册。虽然目前创业投资企业税收优惠政策已经整理在国家税务总局官网上,但仍缺乏区域性的税收规范整理,不利于投资者了解和比较各地区具体税收优惠政策。因此,将现有的地区性税收优惠政策进行汇总整理有助于增强政策的吸引力。此外,在合伙制私募股权基金是否应当缴纳印花税等问题上,各地做法不一,通过定期更新各地区税收优惠目录,也可对地方税收政策进行监管和规范,减小区域间征管差异。

(二)平衡不同企业组织形式的税负差异

首先,贯彻有限合伙企业的穿透原则。我国将合伙企业视为“税收透明体”,但现行规定并不允许亏损穿透。合伙企业法最近一次修订还是在2006年,显然不适应经济社会高质量发展的要求。国际上的通行做法也是将所得和损失均分配到合伙人,由其自行纳税。故不妨先允许私募股权基金亏损穿透,待相关监管体系逐渐成熟以后,再为其单项立法,将有限合伙制私募股权基金与普通的合伙企业区别开来,适用不同的监管与税收制度。

其次,完善公司所得税制度,避免经济性双重征税。各国解决方案大致包括免除股东个人股息税收、设立纳税“透明体”以及将符合条件的公司制企业视为非法人纳税实体三种①参见马蔡琛,万 鑫:《我国私募股权基金税收政策的取向》,《税务研究》,2015年第10期。。我国已规定“居民企业之间股息红利免税”,不妨在此基础上,规定投资于非上市中小企业或初创科技型企业的公司制私募股权基金,其所获股息红利免征公司所得税。由于已有类似经验,相应的税收征管成本较低,且能体现“投小、投早、投科技”的政策导向。

(三)采用多种税收优惠方式

首先,延长亏损弥补的期限。目前高新技术企业和科技型中小企业的亏损弥补结转年限已由5年延长至10年。为鼓励私募股权基金投资,可以根据投资行业,差异化地延长其亏损弥补年限,以体现政策导向。例如,对投资于高科技产业或中小企业的私募股权基金,可以考虑延长其亏损弥补年限至10年。

其次,针对长期持有者设定专门的税收优惠政策。巴西于2017年对天使投资者实行了累退税率制度,若持有时间不足180天,则需要按照22.5%的税率缴纳预提所得税;

若持有时间超过720天,则只需按15%缴纳预提所得税②参见Venture Capital Investment in Brazil: Market and Regulatory Overview.https://content.next.westlaw.com/practical-law/document/Ieb4a24eb1cb511e38578f7ccc38dcbee/Venture-capital-investment-in-Brazil-marketand-regulatory-overview?.(2022-04-01)[2022-05-07].。印度投资于非上市公司的私募股权基金,持有时间小于1年按30%的税率缴税;

若持有时间大于1年则只需按10%的税率缴税③参见A Closer Look at Taxation of Private Equity and Funds in India.https://www.internationaltaxreview.com/article/b1x22d6ng23vpc/a-closer-look-at-taxation-of-private-equity-and-funds-in-india.(2022-03-08)[2022-05-07].。尽管我国目前尚未开征单独的资本利得税,但可以根据风险投资期限的差异,设立不同的税收优惠政策,以鼓励长期投资,减少投资风险。例如,投资满3年可以适用20%的所得税率,而投资满5年则可以享受15%的税率。

(四)扩大税收优惠的受益主体

首先,对私募股权基金管理者实施税收激励政策。2017年意大利出台的《附带权益法》(Carried Interest"s Law)规定,若基金经理符合条件,则其附带收益按26%的税率纳税,而非高达43%的累进税率④参见Trattamento fiscale del c d carried interest ai sensi della recente modifica normativa quali novita[EB/OL].https://www.mba-tax.it/en/news/trattamento-fiscale-del-c-d-carried-interest-ai-sensi-dellarecente-modifica-normativa-quali-novita/. (2017-12-16)[2022-05-07].。2018年法国规定,若符合条件的外国基金经理愿意迁往法国,则其附带收益仅按30%的税率征税,而非最高75%的税率⑤参见French Taxation of Carried Interest: A New Opportunity for Foreign Fund Managers.https://www.dechert.com/knowledge/onpoint/2018/10/french-taxation-of-carried-interest--a-new-opportunity-for-forei.html/.(2018-10-25)[2022-05-07].。结合具体国情与国际经验,不妨统一规定管理人的附带收益均作为“股息、红利所得”按20%缴纳个人所得税,这样既能够解决地区间税负不公的问题,又能吸引专业人才。

其次,给予外资私募股权基金一定的税收优惠。统计数据显示,2021年外币股权投资数量增速为86.0%,而人民币投资数量增速仅为59.6%①参见《清科2021年中国股权投资市场回顾与展望》。。因此,可以考虑取消现有税收优惠政策中对居民企业的限制,只要被投资企业为境内中小企业或初创科技型企业且持有两年以上,无论投资人或者合伙人来自何国何地,均可以按投资额的70%在投资满两年的当年抵扣应纳税所得额。

猜你喜欢 优惠政策优惠所得税 税收优惠政策与企业研发投入的实证研究中国市场(2021年34期)2021-08-29有优惠!有靓货!房企铆足劲的“金九银十”来袭!房地产导刊(2020年10期)2020-11-16享受税收优惠政策对企业会计核算的要求大众投资指南(2020年10期)2020-07-24优惠订阅进出口经理人(2020年6期)2020-06-21读者优惠购电脑报(2019年12期)2019-09-10各项税收收入(1994~2016年)中国财政年鉴(2017年0期)2017-07-04各城市具体优惠政策留学(2017年5期)2017-03-29浅谈所得税会计中国市场(2016年44期)2016-05-17把“优惠”做成“游戏”华人时刊(2016年17期)2016-04-05上市公司年度财务报告所得税调整披露解析中国注册会计师(2015年11期)2015-04-11